相続税法の株価

一般に、税務上の株価評価方法と呼ばれるのは、相続税法の「財産評価基本通達」に規定された株価算定方法のことです。

相続税法に規定されているということからもわかるとおり、相続のように会社の同族関係者との間での株式売買に際して用いられる方法です。

DCF 法をはじめとする適切な方法による株価算定によっても税法上問題はありませんが、相続時のように同族関係者との株式取引においては、その取引価格に恣意性が混入することが排除できないため、税務上このような画一的な公式が用意されているのです。

税務上の株価算定は会社区分の判定から

税務上の株価算定は、基本通達に詳細に規定されていますが、状況に応じた場合分けがいくつも出てきます。そこで、「取引相場のない株式(出資)の評価明細書」というフォーマットを使用すると、算定プロセスが可視化できるようになっています。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hyoka/annai/1470-01.htm

評価方式は大きく2種類が用意されており、会社を大中小の3つに分けて、この2方式のうちのいずれか、もしくは組み合わせ、調整等によって算定することとしています。

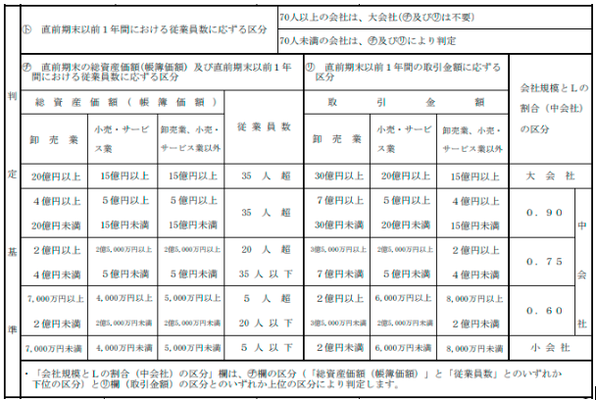

大中小の区分は図のとおりで、従業員数70人以上なら無条件で大会社、それ未満の場合には総資産額と取引金額に応じて大中小のいずれかに区分されます。

類似業種比準方式又は純資産価額方式の選択

会社の区分判定結果に応じ、類似業種比準方式又は純資産価額方式のいずれかを選択します。

大会社・・・類似業種比準方式

中会社・・・両方式の併用

小会社・・・純資産価額方式

類似業種比準方式

類似業種比準方式とは、会社の配当金額、利益金額、純資産価額の3つを指標に、国税庁が公表している類似業種の株価を基準に公式に当てはめて算出する方法です。

類似業種の業種目や業種目別株価は、国税庁ホームページに毎年公表されています。

現時点での直近のデータは令和4年のものです。

https://www.nta.go.jp/law/tsutatsu/kobetsu/hyoka/r05/2301/index.htm

純資産価額方式

純資産価額方式は、文字通り1株当たりの純資産金額をイコール株価とするものです。ただし、純資産金額は、貸借対照表の資産負債を相続税法の評価額に置き換えたうえで算出したものを使用します。たとえば、不動産や有価証券は時価に評価替えしたり、資産性のない資産や簿外債務の計上金額を修正したりすることが必要です。

特例的な評価方式

会社の状況によっては、上記の原則的方式に代えて、特例的な評価方式が必要な場合もあります。

同族会社

資産管理会社(不動産管理や持株会社等)

開業間もない会社

清算中の会社

詳細は説明は省略しますが、いずれも、国税庁に詳しく載っていますのでご覧ください。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hyoka/annai/1470-01.htm

コメントをお書きください